2020 год был ознаменован пандемией, которая повлияла на все сферы предпринимательской деятельности. В частности, это касается рынка M&A и пересмотра законодательной базы по регулированию слияний и поглощений в странах Балтии. В этой публикации подробно рассматриваются основные тенденции на рынке слияний и поглощений в странах Балтии за 2020 год, а также ситуация на рынке M&A в мире.

Основные тенденции на балтийском рынке M&A в 2020 году

в 2020 году некоторые сделки по слиянию и поглощению в Прибалтике были отложены (правда, немногие были полностью отменены), но в конце года рынок сделок был очень активным (см. таблицу ниже). И компании, и консультанты по сделкам быстро адаптировались к удаленной работе и успешно вели переговоры во время видеовстреч, а также приходили к общим условиям и завершали транзакции онлайн.

|

Квартал 2020 года |

Количество объявленных транзакций |

|

I |

13 |

|

II |

22 |

|

III |

8 |

|

IV |

27 |

Тем, кого интересуют слияния и поглощения в Эстонии, Латвии или Литве, может быть полезна следующая информация. Согласно статистике, в 2020 г. было объявлено о 69 сделках M&A. Общая раскрытая стоимость всех объявленных сделок в странах Балтии составила 1196 млрд EUR в 2020 г. в сравнении с 1224 млрд EUR в 2019 г. при кол-ве сделок 71. Также следует отметить, что по сравнению с 2019 г. в 2020 г. было совершено большее количество более крупных транзакций.

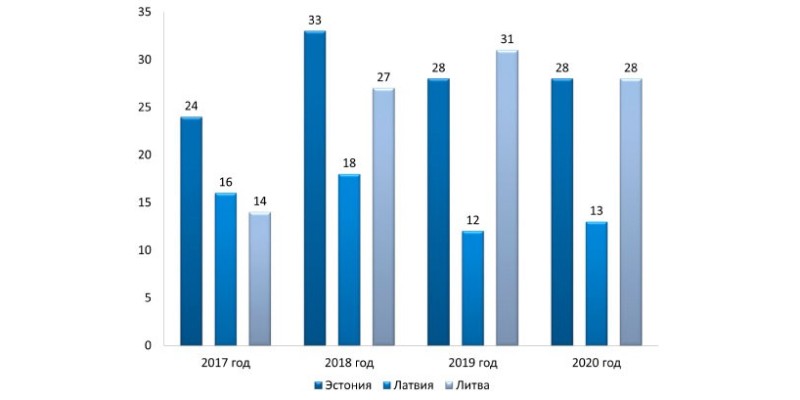

Ниже представлен обзор количества и общей раскрытой стоимости объявленных сделок M&A в странах Балтии (Литва, Латвия и Эстония) в 2017–2020 гг.

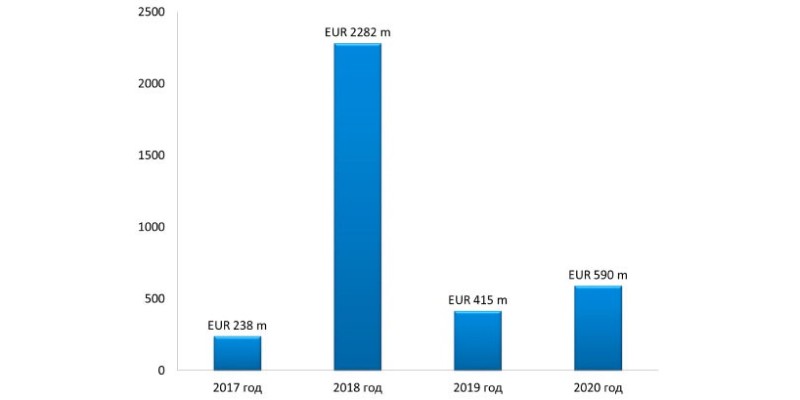

Эстония – лидер балтийского рынка по раскрытой стоимости. Хотя Эстония и Литва занимают первое место по количеству сделок (28 каждая), Эстония лидирует на балтийском рынке по раскрытой сумме сделок (590 млн EUR).

Если вы хотите начать сделку M&A в Литве, Латвии или Эстонии, обратите прежде внимание на диаграмму ниже. В ней представлен обзор количества сделок по странам, 2017-2020 гг.

Сумма раскрытой стоимости объявленных сделок в Эстонии, 2017-2020 гг.

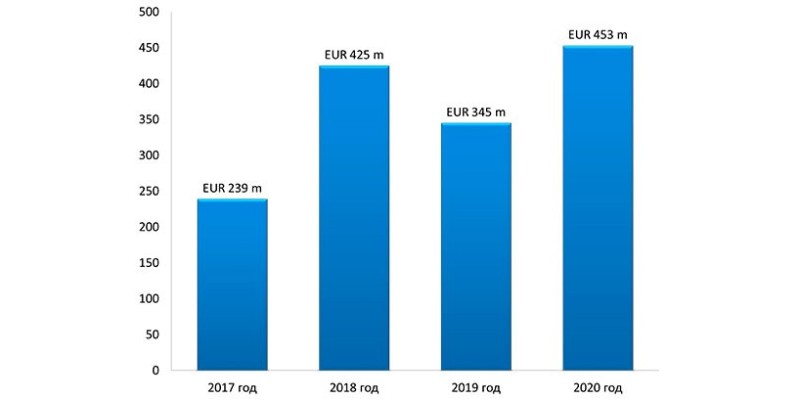

Сумма раскрытой стоимости объявленных сделок в Латвии, 2017-2020 гг.

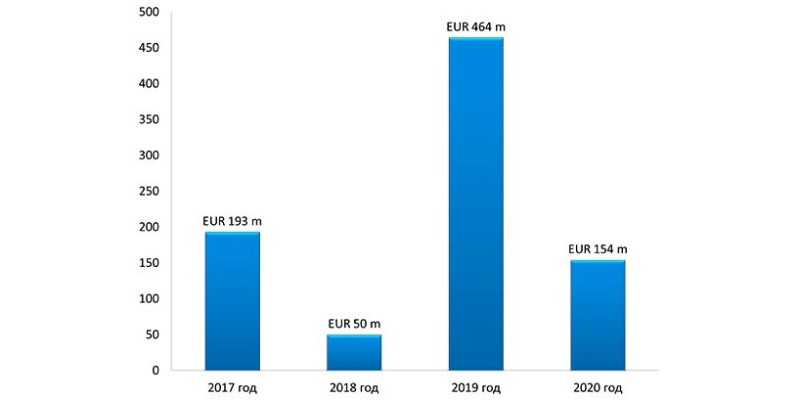

Сумма раскрытой стоимости объявленных сделок в Литве, 2017-2020 гг.

Подробные разъяснения по сложившейся ситуации в секторе M&A в Прибалтике вам готовы предоставить эксперты нашей компании во время консультации по регулированию инвестиционной деятельности в странах Балтии.

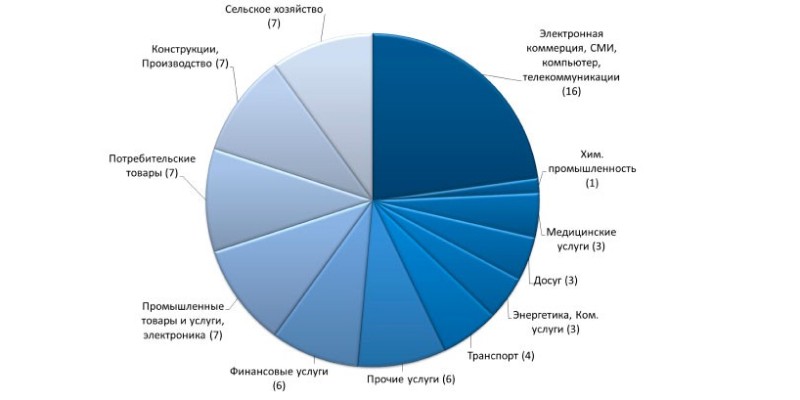

Слияние и поглощение компаний в странах Балтии: наиболее активные секторы

Пандемия ускорила тенденцию к оцифровке бизнеса и инвестициям в технологии, при этом сектор TMT (технологии, медиа (СМИ) и телекоммуникации) стал самым активным с точки зрения транзакций во всем мире в 2020 г. Согласно статистике, глобальные сделки M&A в TMT сектор подскочил в стоимостном выражении на 56,8% (с 543,4 млрд USD в 2019 г. до 851,8 млрд USD в 2020 г.).

Аналогичная тенденция наблюдалась и при проведении сделок M&A в странах Балтии: в секторе TMT было совершено наибольшее количество транзакций (16 транзакций), и 4 из них вошли в топ-10 транзакций по раскрытой стоимости в 2020 г. (№ 2, 3, 6 и 9 в 10 лучших сделок).

Прямые иностранные инвестиции в странах Балтии и рынок венчурного капитала

В 2020 г. финансовые инвесторы оставались сильной движущей силой на рынке M&A. Более 20% всех сделок проводились с участием финансовых инвесторов, в том числе 5 из 10 крупнейших сделок по раскрываемой стоимости.

Важным моментом является то, что 2020 г. выделился рекордным количеством прямых иностранных инвестиций в стартапы стран Балтии. Впервые 5 из 10 крупнейших сделок по стоимости были связаны с инвестициями или приобретениями стартапов (Bolt (дважды), Coolbet, Drops, Skeleton Technologies). Кроме того, в ноябре эстонский стартап Pipedrive получил инвестицию на сумму 1,5 млрд USD.

Региональные фонды прямых инвестиций (PE) проявили активность. Размер крупнейших региональных игроков (в первую очередь, фонды BaltCap и INVL) позволяет им инвестировать в компании стоимостью от 100 млн EUR, а это означает, что они могут участвовать практически во всех сделках слияний и поглощений на балтийском рынке. В дополнение к этому, крупнейшие частные инвестиционные компании имеют не только достаточный размер и доступные средства, но и соответствующие инвестиционные периоды, поэтому в ближайшие годы можно ожидать все больше транзакций от местных фондов прямых инвестиций.

Даже если не принимать во внимание самые крупные сделки, экосистема венчурного капитала и запуск стартапов в странах Балтии продолжают успешно развиваться. Фонды венчурного капитала, созданные 3–4 года назад, набирают обороты и все чаще делают более крупные дополнительные инвестиции в свои портфельные компании, привлекают соинвесторов из-за рубежа или сотрудничают на региональном уровне.

Заключение

Как можно заметить из статистики, представленной в статье, сделки по слиянию компаний в странах Балтии, в целом, имеют довольно неплохие перспективы.

Больше подробной информации по теме статьи вы можете узнать у специалистов компании IncFine во время персональной консультации по регулированию сделок M&A в странах Балтии.